虚拟货币-密码学教程

近十年来,"加密货币"只不过是"比特币"的同义词。 考虑到这一点,我们开始了我们的教程系列与一个"假人用比特币"文章。

然而,几年前随着大量新硬币的推出,游戏发生了变化,现在加密世界中的大多数嗡嗡声来自过道的altcoin一侧(altcoin=不是比特币的一切:以太坊,Doge,Tron等)。

所以现在是时候深入挖掘,看看更广泛。 让我们用我们的"加密货币为假人"指南滚动!

什么是加密货币?

加密货币是一种通过区块链运作的数字货币。 区块链技术将所有交易信息存储在公共分类账上,让每个人都可以看到并验证它。

加密货币的好处

- 资产安全。 虽然加密非常容易受到黑客攻击,但这个问题正在得到解决,而您的法定货币始终处于政府的直接控制之下,政府可以通过管理不善提高通货膨胀率,;

- 匿名。 在去中心化交易所,您甚至不需要提供任何形式的身份验证,因此您和您的资产保持完全匿名;

- 波动性。 虽然全球仍没有关于加密货币的明确规定,但其价格波动很大。 这意味着您的投资可以在一夜之间繁荣(尽管相反也是可能的)。

加密货币简史

自从互联网出现以来,人们一直在试图创造某种形式的互联网货币。 然而,从20世纪80年代一直到21世纪初的尝试都面临着同样的问题:双重支出。 互联网上的每一点信息本质上都是可复制的,那么我们怎样才能防止人们一遍又一遍地花费电子货币呢? 这些项目通过创建一个中央机构来跟踪所有交易来解决问题,但这有点破坏了互联网货币的点,对吧?

答案是在2008年底找到的,当时比特币的神秘开发者Satoshi Nakamoto(我们仍然不知道那是谁)发表了他的项目的白皮书。 Satoshi建议使用称为区块链的技术(稍后会进入)。 在这一点上,它已经存在了大约十年半,但只是通过加密实现了它的全部潜力。

2009年1月3日,比特币网络上线。 在最初的几个月里,比特币只在狂热者中流通,没有任何购买力。 比特币的第一笔交易发生在5月下旬2010:两个比萨饼为10,000BTC。 同年晚些时候,第一个比特币交易所出现了:MT。GOX(它在2014年被黑客入侵并关闭)。

在2011中,基于比特币的地下市场被创建,有些人将他们的观点基于加密作为犯罪分子购买犯罪物品的手段。 它也在2013年关闭。

2014年,时任比特币杂志编辑的Vitalik Buterin决定推出自己的加密项目-以太坊。 它旨在修复比特币代码的缺陷,并引入智能合约,作为人们在这个基础上构建自己的加密项目的一种方式。 从那时起,我们正处于繁荣时期:每个月都会推出数百种新硬币。

在2016中,DAO攻击发生了。 有人闯入以太坊并从系统中窃取了$60百万。 该团队决定进行硬分叉(使用原始代码打破并创建一个新硬币)以返回这笔钱。 从那天起,我们有以太坊的硬叉和以太坊经典,原来的。

2017年是加密的黄金年:也许是任何资产历史上最大的牛市。 为了赶时髦,许多公司决定进行ICO(首次代币发行)–一种替代IPO的融资方式。

很多Ico都是骗局,因此加密的声誉再次受到损害。 因此,在2018中,世界对加密非常敌对,主要金融机构甚至将比特币命名为骗局。 这在2019中扭转了局面,当时这些金融机构开始参与加密货币。

从那时起,没有太大变化:世界各地的政府仍在努力找出监管加密的最佳方式,新硬币正在推出,价格上下波动。

DeFi(去中心化金融)在2020年的出现是一个重要的里程碑,但这是一个完全不同的话题,我们建议您查看我们关于这个主题的其他文章。

区块链及其算法

区块链是加密货币所有可怕背后的技术。 它最初是在20世纪90年代为了打击垃圾邮件而引入的,但只有在比特币算法中才有意义地实现。

这个词本身非常直观:一个区块链。 在加密的情况下,块保存有关性能事务的信息。 每个块都与前一个块连接(因此是"链"部分),因此不能在旧块中进行任何更改,而不会在新块上留下痕迹。 正因为如此,该系统是自我调节和防止欺诈。

为了出现在区块链上,信息首先必须由系统中的节点进行验证(节点是加密爱好者的常规计算机)。 这通过两个主要协议发生:工作量证明和权益证明。

工作证明(PoW)

工作证明系统依赖于采矿。 挖掘是由系统中的常规节点解决称为哈希函数的数学谜语的动作。 当谜语出售时,计算机获得确认交易信息的确认权并将其记录在公共分类账上。 一个新的区块被添加到链中,矿工竞赛的获胜者可以获得一些加密奖励。

这与开采的加密货币相同。 奖励的数量由难度率决定,难度率是根据参与系统的节点数计算得出的。 这样,如果有太多的矿工进入游戏,他们都会获得较小的奖励。

这种算法有两个缺陷:环境影响和集中化。 如果联合起来,采矿场消耗了难以想象的能量(足以为塞尔维亚等整个国家供电),因此可能对环境构成风险。 此外,许多矿工选择在称为池的实体中团结在一起,以便结合他们的计算能力并与巨大的农场竞争。 这一过程严重破坏了加密的分散卖点。

权益证明(PoS)

通过权益证明,系统中的每个节点都会贡献一定数量的加密作为保证金。 如果节点验证欺诈性交易,他们就会失去存款,因此这样做没有任何财务意义。 根据贡献的数量,节点有机会成为下一个验证者(PoS中的验证者与PoW中的矿工相同)–您存入的越多,您的机会就越大。

这在理论上解决了中心化问题,但反过来又给那些贡献更多的人更多的权力,打入财富鸿沟。

加密货币的类型

硬币与代币

有两种方法来看待这种并置:铸造者的观点和买家的观点。

从开发人员的角度来看,发行令牌要容易得多。 要做到这一点,您不需要启动自己的区块链:令牌支付租金以使用另一个项目的区块链力量。

令牌可用于:

- 投资Dapps(在区块链上创建的DIY应用程序),然后对有关平台的重要决策进行投票;

- 代表另一项资产的所有权(这种代币的价格应直接与它所代表的资产的价格挂钩);

- 撑平台。 购买代币本质上是投资一家公司;

- 为平台带来变化。 您购买的代币数量为您提供了确定实施新政策决策的内部选举中的某些投票权。

然而,令牌不能用于电子支付,因为它们只是价值的展示,并不是自己持有的。 因此,为了简化这一点,请将代币视为股票,将硬币视为法定货币:美元,欧元等。

当一家公司决定他们已经成长足够,现在应该拥有自己的硬币时,他们宣布推出主网并进行主网交换。 在此过程中,所有先前发行的代币都将以1:1的比例交换为新硬币。 要深入了解mainnet及其与testnet的区别,请查看我们的 最近的文章.

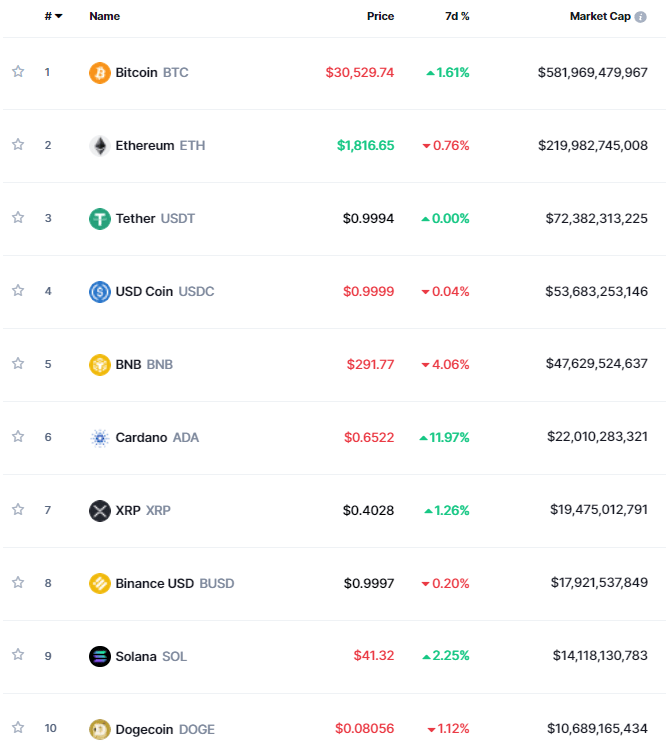

十大硬币(硬币营销帽)

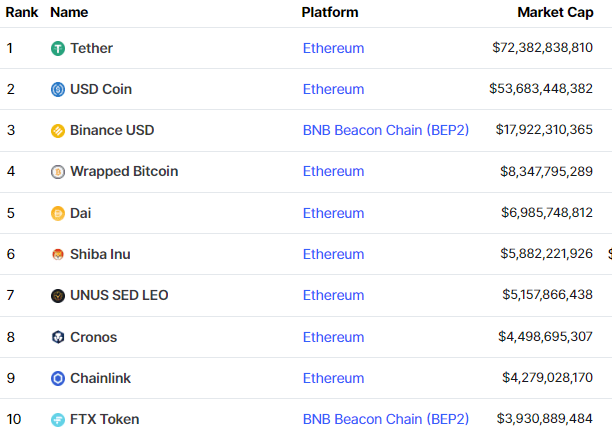

十大代币(硬币营销资本)

稳定币,稳定币

稳定币是与法定货币(通常是美元)价格挂钩1:1的代币。 他们的目标是保持加密货币的匿名性,同时为您提供常规货币的相对稳定性。

开发人员可以通过两种主要方式维持1:1的比例。 第一个是法定抵押;这意味着对于你拥有的每一个稳定的硬币,公司承诺拥有1美元(或欧元)。 第二种方式是通过智能合约;例如,系统可以在购买时自动铸造一个稳定币,并在出售时烧掉一个稳定币。

稳定币可用于保护您从加密交易中获得的收益。 如果您想投资并赚取加密货币的利息,而不必担心价格波动,它们也很有用。

加密货币钱包

在我们深入研究不同类型的钱包之前,我们需要强调使用它们的重要性。 大多数交易所允许您将新购买的硬币存储在那里,但任何加密爱好者都会强烈建议不要这样做。 他们是对的:当将加密保存在交易所时,您的资产容易受到黑客对服务的攻击,这种攻击比您想象的要频繁。 这就是着名的"不是你的钥匙–不是你的加密"的来源。

令人困惑的是,加密钱包并不持有您的资产:它只是允许您在区块链上访问它们,然后在那里记录您的交易。

每个加密钱包都有两个组件。 第一个是您的公共地址-这是您必须发送其他人的东西,以便他们可以将加密传输给您。 第二个是私钥。 这是你永远不应该分享的东西,因为它可以用来从你的钱包转移加密。 所以公共地址就像你的电子邮件,你的私钥就像密码。 我们还应该注意到,公共as地址是通过您的私钥生成的,但您无法从后者计算出前者。

热钱包(软件钱包)

热钱包(或软件钱包)以某种方式连接到互联网。 例如,它是直接安装在web服务或与web连接的计算机上的程序。 这可能很方便,但也很危险,因为这种类型的钱包很容易受到黑客攻击。

冷钱包(硬件钱包)

另一方面,冷钱包或硬件钱包独立于任何互联网连接。 它们是一台小型计算机,只能存储您的加密并确认交易。 为了使用冷钱包执行交易,您需要将其连接到常规计算机(有点像闪存驱动器),然后使用桥接程序。 它比上面提到的选项更安全,因为您的私钥永远不会离开这个小小的无法破解的计算机,但有些人可能会发现随身携带闪存驱动器不方便。

硬件钱包的一个例子

纸钱包

纸钱包就是它们听起来的样子:上面写着你的私钥的一张纸。 由于您无法破解纸张,因此相当安全,但我们建议创建多个副本,以防原件丢失。

有在线指南可以帮助您根据您的目的选择最佳钱包,例如 这个.

投资加密货币

由于加密市场是出了名的波动,这枚硬币有两面(没有双关语)。 一方面,加密货币可以在几天甚至几小时内达到10X,30x甚至100x,所以如果运气好的话,加密货币可以在一夜之间实现。 但正如金钱所发生的那样,容易制造也很容易丢失:正如我们最近看到的那样 露娜崩溃,即使是一个突出的cryptocurrency可以崩溃到零几乎瞬间。

如果您想更深入地了解加密投资,我们最近谈到了 五个好的策略.

霍德林

HODL代表"坚持亲爱的生活"。 据称,它从一个比特币论坛上的拼写错误中窜出来,然后变成了一个突出的模因。

HODLers与交易者(堕落者称之为"叛徒")真正相反。 他们的理念是在所谓的低点上积累尽可能多的硬币,然后尽可能地抓住它们,抵制以潜在的新的历史高点出售的诱惑。 这似乎是最简单的策略,但是当其他人都在销售并获得令人难以置信的回报时,站在你的立场的心理压力可能几乎是无法忍受的。

HODLing不仅可以是一种投资策略,也可以是一种心态:如果你全心全意地相信加密是未来,它最终会取代所有菲亚特,那么HODL几乎永远是有意义的(或者直到广

用加密货币赚取被动收入

采矿业

挖掘加密正在参与工作证明算法(见上文)。 13年前,您可以轻松地使用CPU(中央处理器)进行采矿,11年前,人们开始使用他们的Gpu(图形处理单元)进行采矿,而大约9年前,开始了专为采矿而定制的价

普通计算机无法与这些怪物竞争,因此这项技术使普通人挖掘比特币变得过时了。 但是,您仍然可以从挖掘山寨币(不是比特币的一切)中受益。

您无法计算提前开采Doge的盈利程度:利润数字取决于难度级别(目前正在工作的矿工数量),其变化很快。 在决定开采什么和何时开采之前,你应该参考目前的难度级别或查看每周/每天的采矿回报率(如 Freewallet的Twitter)

押注,押注

Staking参与了工作证明算法(见上文)。 由于算法的特殊性,它的技术要求要低得多,但仍然需要大量的技术知识。

将抵押视为利率高得惊人的银行存款:在您设置节点后,这种投资不需要您付出太多努力,但与银行相比,crypto可以为您提供10%甚至20%的回报率。

贷款

贷款和借贷加密发生在称为Aave的平台上。 它有点类似于传统的贷款,但也有一些显着的差异。

首先,贷款人不与中央集权机构(如银行)合作,他们甚至不直接相互合作(这在Aave的第一个版本中尝试过,但后来被宣布效率低下)。 相反,所有交易都发生在智能合约中,双方从未接触过。

其次,所有贷款都必须过度贷款。 这意味着,如果你想借$100,你必须存入$120。 这可能听起来毫无意义,但该功能针对的是那些仍然通过这些条款获利的交易者。 过度抵押背后的想法是保护投资者:如果有人决定用借来的钱运行,他们仍然会损失更多。

产量养殖

术语"产量养殖"本身意味着寻找投资加密的最佳场所。 它实际上包括我们刚才描述的抵押和贷款,但也可以描述提供流动性池。

加密货币交易

加密交易与常规交易非常相似。 一般情况下,你买便宜,卖高。 您也可以做空:首先卖出你的股票高,然后买更便宜。

加密交易最特别的是闪贷。 闪贷是一种智能合约,它允许您借入价值数百万美元的加密数秒,以便以稍高的价格转售它们,并在获得巨额利润的同时返还贷款。 这可能听起来很棒,但它也非常复杂,对于初学者来说不是一个好的策略。

结论

我们的"加密假人"教程已经结束。 希望现在你不会被所有神秘的加密俚语所迷惑,并且能够流利地阅读Cointelegraph上的标题。

我们在Cryptogeek意识到这个世界对外人来说可能是恐吓。 但我们也相信,这就是未来,学得越多越好。 此外,加密景观逐年变得越来越复杂,所以你越早开始越好。

如果你理解了这篇文章中的所有内容,现在你想要更多,你可以用我们的 投资指南.

热门教程

-

Что такое хард-форк?Jul 27, 2020

-

Стейкинг на Ethereum 2.0 и его основные особенностиAug 01, 2020

-

Инновации на основе блокчейна в сфере энергетикиAug 03, 2020

此处暂无评论。 成为第一个!