Crypto-monnaie pour les nuls-Tutoriel par Cryptogeek

Depuis près d'une décennie, “crypto-monnaie” n'est plus qu'un synonyme de ”Bitcoin”. En tenant compte de cela, nous avons commencé notre série de tutoriels avec un “Bitcoin pour les nuls” article.

Cependant, le jeu a changé il y a quelques années avec l'introduction de nombreuses nouvelles pièces, et maintenant la plupart du buzz dans le monde de la crypto vient du côté altcoin de l'allée (altcoin = tout ce qui n'est pas Bitcoin: Ethereum, Doge, Tron, etc.).

Il est donc temps de creuser plus profondément et de regarder plus large. Roulons avec notre guide "Crypto-monnaies pour les nuls"!

Qu'est-ce qu'une crypto-monnaie?

Une crypto-monnaie est une monnaie numérique qui fonctionne via la blockchain. La technologie blockchain stocke toutes les informations de transaction sur un grand livre public, permettant à chacun de les voir et de les vérifier.

Avantages de la Crypto-monnaie

- Sécurité des actifs. Bien que la crypto soit très vulnérable aux attaques de pirates informatiques, ce problème est en train d'être résolu, tandis que votre monnaie fiduciaire est toujours sous le contrôle direct du gouvernement qui peut augmenter son inflation par une mauvaise gestion ou même saisir tous vos actifs (et vous ne pouvez rien y faire).;

- Anonymat. Sur les échanges décentralisés, vous n'avez même pas à fournir de vérification d'identité, de sorte que vous et vos actifs restez complètement anonymes;

- Volatilité. Bien qu'il n'y ait toujours pas de réglementation claire concernant la crypto-monnaie dans le monde, son prix fluctue énormément. Cela signifie que vos investissements peuvent exploser du jour au lendemain (bien que l'inverse soit également possible).

Une Brève Histoire des Crypto-monnaies

Les gens ont essayé de créer une certaine forme de monnaie Internet depuis qu'Internet existe. Cependant, les tentatives qui ont été faites à partir des années 1980 jusqu'au début des années 2000 ont toutes été confrontées au même problème: la double dépense. Chaque bit d'information sur Internet est reproductible par nature, alors comment pouvons-nous empêcher les gens de dépenser de l'argent électronique encore et encore? Ces projets ont résolu le problème en créant une autorité centrale pour garder une trace de toutes les transactions, mais cela détruit un peu l'intérêt d'une monnaie Internet, n'est-ce pas?

La réponse a été trouvée fin 2008, lorsque le mystérieux développeur de Bitcoin appelé Satoshi Nakamoto (on ne sait toujours pas qui c'était) a publié le livre blanc de son projet. Satoshi a suggéré d'utiliser la technologie appelée blockchain (nous y reviendrons un peu plus tard). Il existe depuis environ une décennie et demie à ce stade, mais n'a mis en œuvre son plein potentiel qu'avec la crypto.

Le 3 janvier 2009, le réseau Bitcoin est entré en service. Pendant les premiers mois, le Bitcoin ne circulait que parmi les passionnés et ne détenait aucun pouvoir d'achat. La première transaction de Bitcoin a eu lieu fin mai 2010: deux pizzas pour 10 000 BTC. Plus tard la même année, le premier échange de Bitcoins a augmenté: MT.GOX (il a été piraté et fermé en 2014).

En 2011, le marché souterrain basé sur le Bitcoin a été créé, sur lequel certaines personnes fondent leur opinion sur la crypto comme moyen pour les criminels d'acheter des produits criminels. Il a également été fermé en 2013.

En 2014, Vitalik Buterin, alors rédacteur en chef du magazine Bitcoin, a décidé de lancer son propre projet de crypto – Ethereum. Il visait à corriger les failles du code de Bitcoin et à introduire des contrats intelligents comme moyen pour les gens de créer à leur tour leurs propres projets cryptographiques en plus de celui-ci. Dès lors, nous sommes dans une période de boom: des centaines de nouvelles pièces sont introduites chaque mois.

En 2016, l'attaque de DAO a eu lieu. Quelqu'un a fait irruption dans Ethereum et a volé 60 millions de dollars au système. L'équipe a décidé de subir une fourchette dure (en utilisant le code original pour se détacher et créer une nouvelle pièce) afin de retourner cet argent. À partir de ce jour, nous avons Ethereum le hard fork et Ethereum classic, l'original.

2017 a été l'année en or pour la crypto: peut-être la plus grande course haussière de l'histoire de tous les actifs. Pour prendre le train en marche, de nombreuses entreprises ont décidé de se soumettre à une ICO (initial coin offering) – un moyen de lever des fonds alternative à l'introduction en bourse.

Beaucoup de ces ICO se sont avérés être des escroqueries, de sorte que la réputation de la crypto a de nouveau été endommagée. Pour cette raison, en 2018, le monde était assez hostile à la crypto, et les principales institutions financières ont même qualifié Bitcoin d'arnaque. Cela s'est retourné en 2019, lorsque ces mêmes institutions financières ont commencé à s'impliquer dans la crypto-monnaie.

Depuis lors, peu de choses ont changé: les gouvernements du monde entier essaient toujours de trouver la meilleure façon de réglementer la crypto, de nouvelles pièces sont introduites, le prix fluctue de haut en bas.

L'apparition de DeFi (finance décentralisée) en 2020 a été une étape importante, mais il s'agit d'un tout autre sujet et nous vous recommandons de consulter nos autres articles sur ce sujet.

La blockchain et ses algorithmes

La blockchain est la technologie qui se cache derrière toute la génialité de la crypto-monnaie. Il a été introduit pour la première fois dans les années 1990 pour lutter contre les spams, mais n'a été implémenté de manière significative que dans l'algorithme Bitcoin.

Le terme lui-même est très intuitif: une chaîne de blocs. Dans le cas de la crypto, les blocs contiennent des informations sur les transactions de performance. Chaque bloc est connecté au précédent (d'où la partie "chaîne"), de sorte qu'aucune modification ne peut être apportée aux anciens blocs sans traces sur les nouveaux. De ce fait, le système s'autorégule et empêche la fraude.

Pour apparaître sur la blockchain, les informations doivent d'abord être vérifiées par des nœuds dans les systèmes (les nœuds sont des ordinateurs réguliers des passionnés de crypto). Cela se fait à travers deux protocoles principaux: la Preuve de travail et la Preuve d'enjeu.

Preuve de travail (PoW)

Le système de preuve de travail repose sur l'exploitation minière. L'exploitation minière consiste à résoudre des énigmes mathématiques appelées fonctions de hachage par des nœuds réguliers du système. Lorsque l'énigme est vendue, l'ordinateur a le droit de confirmer que les informations de transaction sont confirmées et de les enregistrer sur le grand livre public. Un nouveau bloc a été ajouté à la chaîne, et le gagnant de la course des mineurs reçoit de la crypto en récompense.

Cela vient dans la même crypto-monnaie qui a été extraite. Le volume de la récompense est déterminé par le taux de difficulté, qui est calculé à partir du nombre de nœuds participant au système. De cette façon, si trop de mineurs participent au jeu, ils reçoivent tous une récompense moindre.

Cet algorithme a deux défauts: l'impact environnemental et la centralisation. Lorsqu'elles sont combinées, les exploitations minières consomment des quantités inimaginables d'énergie (suffisamment pour alimenter des pays entiers comme la Serbie) et peuvent donc présenter un risque pour l'environnement. De plus, de nombreux mineurs choisissent de se regrouper dans des entités appelées pools afin de combiner leur puissance de calcul et de rivaliser avec d'énormes fermes. Et ce processus mine gravement l'argument de vente de la décentralisation de la crypto.

Preuve de participation (PoS)

Avec la preuve de participation, chaque nœud du système contribue une certaine quantité de crypto qui sert de dépôt de garantie. Si un nœud vérifie des transactions frauduleuses, il perd son dépôt, donc cela n'a aucun sens financier de le faire. En fonction du montant versé, les nœuds ont des chances de devenir le prochain validateur (les validateurs en PoS sont les mêmes que les mineurs en PoW) – plus vous déposez, meilleures sont vos chances.

Cela résout théoriquement le problème de la centralisation, mais donne à son tour plus de pouvoir à ceux qui ont le plus contribué, jouant sur la répartition des richesses.

TYPES DE CRYPTO-MONNAIES

Pièces vs Jetons

Il y a deux façons d'envisager cette juxtaposition: le point de vue des monnayeurs et le point de vue des acheteurs.

Du point de vue des développeurs, l'émission d'un jeton est beaucoup plus facile. Pour ce faire, vous n'avez pas besoin de lancer votre propre blockchain: les jetons paient un loyer pour utiliser la puissance de la blockchain d'un autre projet.

Les jetons peuvent être utilisés pour:

- Investissez dans des Dapps (applications DIY créées sur la blockchain) puis votez sur les décisions importantes concernant la plateforme;

- Représenter la propriété d'un autre actif (le prix d'un tel jeton doit être directement indexé sur le prix de l'actif qu'il représente);

- Soutenez la plateforme. Acheter un jeton, c'est essentiellement investir dans une entreprise;

- Apporter des changements à la plateforme. Le nombre de jetons que vous avez achetés vous donne certains droits de vote lors des élections internes déterminées pour mettre en œuvre une nouvelle décision politique.

Cependant, les jetons ne peuvent pas être utilisés dans les paiements électroniques, car ils ne sont que des présentations de valeur et ne les détiennent pas seuls. Donc, afin de simplifier cela, considérez les jetons comme des actions et les pièces comme votre monnaie fiduciaire: dollars,euros, etc.

Lorsqu'une entreprise décide qu'elle a suffisamment grandi et qu'elle mérite maintenant sa propre pièce, elle annonce un lancement de réseau principal et un échange de réseau principal a lieu. Au cours de ce processus, tous les jetons précédemment émis sont échangés contre de nouvelles pièces avec un ratio de 1:1. Pour approfondir mainnet et sa différence avec testnet, consultez notre article récent.

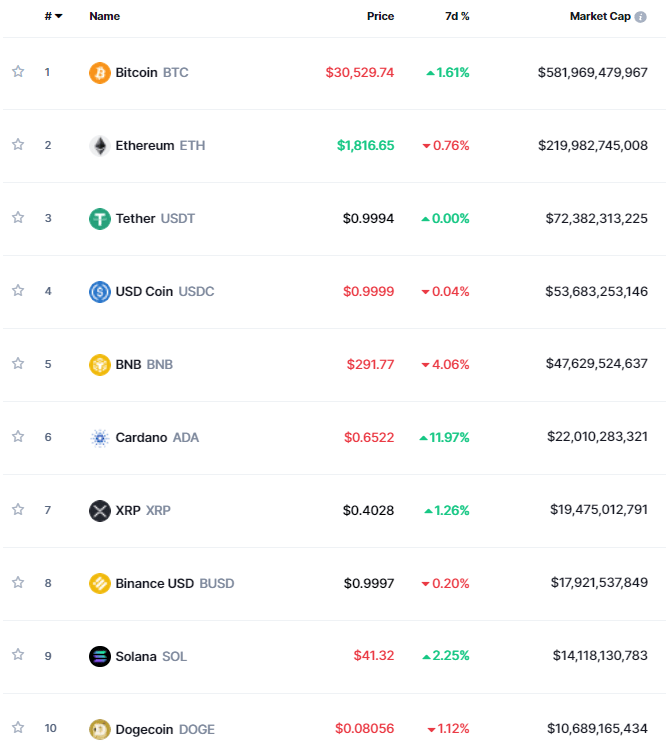

Top 10 des pièces (Coinmarketcap)

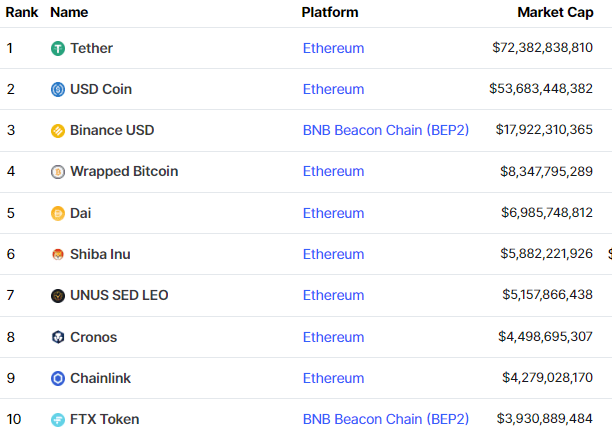

Top 10 des jetons (Coinmarketcap)

Pièces Stables

Les pièces stables sont des jetons indexés 1:1 sur le prix d'une monnaie fiduciaire (généralement le dollar). Leur objectif est de conserver l'anonymat d'une crypto-monnaie et de vous fournir simultanément la stabilité relative de la monnaie ordinaire.

Les développeurs peuvent maintenir le ratio 1:1 de deux manières principales. Le premier est la garantie fiduciaire; cela signifie que pour chaque pièce stable que vous possédez, la société promet de posséder 1 dollar (ou euro). La deuxième méthode consiste à utiliser des contrats intelligents; par exemple, le système peut automatiquement frapper un stablecoin lorsqu'un est acheté et en brûler un lorsqu'un est vendu.

Les Stablecoins peuvent être utilisés pour sécuriser vos gains grâce au trading cryptographique. Ils sont également utiles si vous souhaitez investir et gagner des intérêts sur votre crypto sans vous soucier de la fluctuation des prix.

Portefeuilles de Crypto-Monnaie

Avant de plonger dans les différents types de portefeuilles, nous devons souligner à quel point il est important de les utiliser. La plupart des échanges vous permettent de stocker vos pièces nouvellement achetées là-bas, mais tout amateur de crypto le déconseillerait fortement. Et ils auraient raison: lorsque vous conservez des cryptomonnaies sur un échange, vous rendez vos actifs vulnérables aux attaques de pirates informatiques sur le service, qui se produisent plus souvent que vous ne le pensez. C'est de là que vient le fameux “pas vos clés – pas votre crypto“.

De manière assez confuse, un portefeuille cryptographique ne contient pas vos actifs: il vous permet simplement d'y accéder sur la blockchain, puis d'y enregistrer votre transaction.

Il y a deux composants dans chaque portefeuille crypto. Le premier est votre adresse publique – c'est quelque chose que vous devez envoyer à d'autres personnes afin qu'elles puissent vous transférer des crypto-monnaies. La seconde est une clé privée. C'est quelque chose que vous ne devriez jamais partager, car il peut être utilisé pour transférer de la crypto à partir de votre portefeuille. Ainsi, l'adresse publique est comme votre e-mail et votre clé privée est comme un mot de passe. Nous devons également noter que l'adresse IP publique est générée via votre clé privée, mais il n'y a aucun moyen de calculer la première à partir de la seconde.

Portefeuilles Chauds (Portefeuilles Logiciels)

Un portefeuille chaud (ou un portefeuille logiciel) est connecté à Internet d'une manière ou d'une autre. Par exemple, il s'agit d'un programme qui s'installe directement sur le service web ou sur un ordinateur connecté au Web. Cela peut être pratique, mais c'est aussi dangereux car ce type de portefeuille est assez vulnérable aux attaques de pirates informatiques.

Portefeuilles froids (portefeuilles matériels)

Les portefeuilles froids ou les portefeuilles matériels, en revanche, sont indépendants de toute connexion Internet. Il s'agit d'un petit ordinateur qui ne peut stocker que votre crypto et confirmer les transactions. Pour effectuer une transaction avec un portefeuille froid, vous devez le connecter à un ordinateur ordinaire (un peu comme un lecteur flash), puis utiliser un programme bridge. C'est plus sûr que les options mentionnées ci-dessus car votre clé privée ne quitte jamais ce minuscule ordinateur introuvable, mais certaines personnes peuvent trouver gênant de transporter un lecteur flash.

Un exemple de portefeuille matériel

Portefeuilles en Papier

Les portefeuilles en papier sont exactement ce qu'ils semblent être: un morceau de papier sur lequel est écrite votre clé privée. Comme vous ne pouvez pas pirater le papier, c'est plutôt sûr, mais nous vous conseillons de créer plusieurs copies au cas où l'original serait perdu.

Il existe des guides en ligne qui vous aident à choisir le meilleur portefeuille en fonction de vos objectifs, comme celui-ci.

Investir dans les Crypto-monnaies

Étant donné que le marché de la cryptographie est notoirement volatil, il y a deux côtés à cette pièce (sans jeu de mots). D'une part, une crypto-monnaie peut devenir 10X, 30X ou même 100X en quelques jours, voire quelques heures, donc avec suffisamment de chance, des fortunes cryptographiques peuvent être faites littéralement du jour au lendemain. Mais comme cela arrive avec de l'argent, easy made est aussi easy lost: comme nous l'avons vu avec le récent Crash de Luna, même une crypto-monnaie de premier plan peut tomber à zéro presque instantanément.

Si vous souhaitez approfondir l'investissement en crypto, nous avons récemment parlé de cinq bonnes stratégies pour l'informatique.

HODLing

HODL signifie "Tenez bon pour la vie chère". Il serait né d'une faute d'orthographe sur l'un des forums Bitcoin et se serait ensuite transformé en un mème de premier plan.

Les HODLers sont le vrai contraire des commerçants (que les dégradants appellent “traîtres”). Leur philosophie est d'accumuler autant de pièces que possible sur de prétendus creux, puis de les conserver aussi longtemps que possible, en résistant à la tentation de vendre à de nouveaux sommets historiques potentiels. Cela peut sembler la tactique la plus simple, mais la pression psychologique de se tenir debout lorsque tout le monde vend et obtient des rendements incroyables peut être presque insupportable.

HODLing peut être non seulement une stratégie d'investissement, mais aussi une mentalité: si vous croyez de tout cœur que la crypto est l'avenir et qu'elle remplacera éventuellement toute la fiat,il est logique de HODL presque pour toujours (ou jusqu'à l'acceptation généralisée de la crypto).

Gagner un Revenu Passif avec la Crypto-monnaie

Minier

La crypto minière participe à l'algorithme de preuve de travail (voir ci-dessus). il y a 13 ans, vous pouviez facilement exploiter avec votre CPU( unité centrale de traitement), il y a 11 ans, les gens ont commencé à utiliser leurs GPU (unités de traitement graphique) pour le plaisir de l'exploitation minière, tandis qu'il y a environ neuf ans a commencé l'ère des ASIC – des équipements spéciaux coûteux spécialement conçus pour l'exploitation minière.

Les ordinateurs ordinaires ne peuvent pas rivaliser avec ces monstres, et donc cette technologie a rendu l'extraction de Bitcoins pour les gens ordinaires obsolète. Cependant, vous pouvez toujours bénéficier de l'extraction d'altcoins (tout ce qui n'est pas Bitcoin).

Vous ne pouvez pas calculer à l'avance à quel point il sera rentable d'exploiter Doge: le chiffre des bénéfices dépend du niveau de difficulté (le nombre de mineurs actuellement au travail) qui change rapidement. Avant de décider quoi et quand exploiter, vous devriez consulter le niveau de difficulté actuel ou consulter un numéro hebdomadaire / quotidien des taux de rendement de l'exploitation minière (comme sur le Le Twitter de Freewallet)

Jalonnement

Le jalonnement consiste à participer à un algorithme de preuve de travail (voir ci-dessus). En raison des spécificités de l'algorithme, il est beaucoup moins exigeant techniquement, mais nécessite tout de même beaucoup de connaissances techniques.

Considérez le jalonnement comme un dépôt bancaire avec des taux d'intérêt étonnamment élevés: cet investissement ne nécessite pas beaucoup d'efforts de votre part après avoir configuré le nœud, mais comparé aux banques, la crypto peut vous offrir un taux de rendement de 10%, voire 20%.

Prêter

Le prêt et l'emprunt de crypto se produisent sur la plate-forme appelée Aave. Il est quelque peu similaire au prêt traditionnel, mais présente également des différences significatives.

Premièrement, les prêteurs ne travaillent pas avec une autorité centralisée (comme la banque), et ils ne travaillent même pas directement les uns avec les autres (cela a été essayé dans la première version d'Aave mais a ensuite été proclamé inefficace). Au lieu de cela, toutes les transactions se font dans le cadre de contrats intelligents et les deux parties n'entrent jamais en contact.

Deuxièmement, tous les prêts doivent être sur-garantis. Cela signifie que si vous voulez emprunter 100$, vous devez déposer 120$. Cela peut sembler inutile, mais la fonctionnalité s'adresse aux traders qui réalisent toujours des bénéfices avec ces conditions. L'idée derrière la surcollatéralisation est de protéger les investisseurs: si quelqu'un décide de courir avec l'argent emprunté, il perdra encore plus.

Agriculture de Rendement

Le terme "agriculture de rendement" lui-même signifie rechercher le meilleur endroit pour investir votre crypto. Il couvre en fait le jalonnement et le prêt que nous venons de décrire, mais peut également décrire la fourniture de pools de liquidités.

Trading de Crypto-Monnaies

Le trading de Crypto est assez similaire au trading régulier. Généralement, vous achetez pas cher et vendez haut. Vous pouvez également vendre à découvert: d'abord vendre votre stock à un prix élevé, puis acheter plus à bas prix.

La chose la plus spéciale à propos du trading cryptographique est les prêts flash. Un prêt flash est un type de contrat intelligent qui vous permet d'emprunter des millions de crypto pendant quelques secondes afin de les revendre à un prix légèrement plus élevé et de rembourser le prêt tout en réalisant d'énormes bénéfices. Cela peut sembler génial, mais c'est aussi très compliqué et ce n'est pas une bonne stratégie pour les débutants.

Conclusion

Notre tutoriel "crypto pour les nuls" est terminé. Espérons que maintenant vous ne serez pas confus par tout l'argot mystérieux de la crypto et que vous pourrez lire couramment les titres sur Cointelegraph.

Chez Cryptogeek, nous nous rendons compte que ce monde peut être intimidant pour les étrangers. Mais nous croyons aussi que c'est l'avenir, et plus vous en apprendrez, mieux ce sera. En outre, le paysage de la cryptographie se complique d'année en année, donc plus vous commencez tôt, mieux c'est.

Si vous avez tout compris dans cet article et que vous en voulez maintenant plus, vous pouvez plonger dans DeFi avec notre guide d'investissement.

Voici encore aucun commentaire. Soyez le premier!