Criptomoneda para Dummies-Tutorial de Cryptogeek

Durante casi una década, " criptomoneda "no ha sido más que un sinónimo de"Bitcoin". Teniendo eso en cuenta, comenzamos nuestra serie de tutoriales con un "Bitcoin para tontos” artículo.

Sin embargo, el juego cambió hace un par de años con la introducción de numerosas monedas nuevas, y ahora la mayoría de los rumores en el mundo de las criptomonedas provienen del lado del pasillo de las altcoins (altcoin = todo lo que no es Bitcoin: Ethereum, Doge, Tron, etc.).

Por lo tanto, es hora de profundizar y mirar más de cerca. ¡Comencemos con nuestra guía "Criptomonedas para tontos"!

Qué es una criptomoneda?

Una criptomoneda es una moneda digital que opera a través de blockchain. La tecnología blockchain almacena toda la información de la transacción en un libro mayor público, lo que permite que todos la vean y la verifiquen.

Beneficios de la Criptomoneda

- Seguridad de los activos. Aunque la criptografía es altamente vulnerable a los ataques de piratas informáticos, este problema se está resolviendo, mientras que su dinero fiduciario siempre está bajo el control directo del gobierno, lo que puede aumentar su inflación a través de una mala gestión o incluso apoderarse de todos sus activos (y no hay nada que pueda hacer al respecto);

- Anonimato. En los intercambios descentralizados, ni siquiera tiene que proporcionar ningún tipo de verificación de identidad, por lo que usted y sus activos permanecen completamente anónimos;

- Volatilidad. Si bien todavía no existen regulaciones claras sobre la criptomoneda en todo el mundo, su precio fluctúa enormemente. Esto significa que sus inversiones pueden aumentar de la noche a la mañana (aunque lo contrario es igualmente posible).

Una Breve Historia de las Criptomonedas

La gente ha estado tratando de crear alguna forma de moneda de Internet desde que Internet existía. Sin embargo, los intentos que se hicieron desde la década de 1980 hasta principios de la de 2000 se enfrentaron al mismo problema: el doble gasto. Cada bit de información en Internet es replicable por naturaleza, entonces, ¿cómo podemos evitar que las personas gasten dinero electrónico una y otra vez? Esos proyectos resolvieron el problema al crear una autoridad central para realizar un seguimiento de todas las transacciones, pero eso destruye el punto de una moneda de Internet, ¿verdad?

La respuesta se encontró a finales de 2008, cuando el misterioso desarrollador de Bitcoin llamado Satoshi Nakamoto (todavía no sabemos quién era) publicó el libro blanco de su proyecto. Satoshi sugirió utilizar la tecnología llamada blockchain (entraré en eso un poco más adelante). Ha existido durante aproximadamente una década y media en ese momento, pero solo implementó todo su potencial con crypto.

El 3 de enero de 2009, la red Bitcoin se puso en marcha. Durante los primeros meses, Bitcoin circuló solo entre entusiastas y no tenía poder de compra. La primera transacción de Bitcoin ocurrió a fines de mayo de 2010: dos pizzas por 10,000 BTC. Más tarde ese mismo año, el primer intercambio de Bitcoin subió: MT.GOX (fue hackeado y cerrado en 2014).

En 2011, se creó el mercado subterráneo basado en Bitcoin, en el que algunas personas basan su opinión en las criptomonedas como un medio para que los delincuentes compren cosas criminales. También se cerró en 2013.

En 2014, Vitalik Buterin, entonces editor de la revista Bitcoin, decidió lanzar su propio proyecto de cifrado: Ethereum. Su objetivo era corregir los defectos del código de Bitcoin e introdujo contratos inteligentes como una forma para que las personas, a su vez, construyeran sus propios proyectos de cifrado además de este. A partir de entonces, estamos en un período de auge: se introducen cientos de monedas nuevas cada mes.

En 2016, ocurrió el ataque DAO. Alguien irrumpió en Ethereum y robó $60 millones del sistema. El equipo decidió someterse a una bifurcación dura (utilizando el código original para separarse y crear una nueva moneda) para devolver ese dinero. A partir de ese día, tenemos Ethereum el hard fork y Ethereum classic, el original.

2017 fue el año dorado para las criptomonedas: quizás la mayor corrida alcista en la historia de cualquier activo. Para subirse al carro, muchas empresas decidieron someterse a una ICO (oferta inicial de monedas), una forma de recaudar dinero alternativa a la OPI.

Muchas de esas ICO resultaron ser estafas, por lo que la reputación de las criptomonedas se vio dañada una vez más. Debido a eso, en 2018 el mundo era bastante hostil hacia las criptomonedas, y las principales instituciones financieras incluso llamaron a Bitcoin una estafa. Esto cambió en 2019, cuando esas mismas instituciones financieras comenzaron a involucrarse con la criptomoneda.

Desde entonces, no ha cambiado mucho: los gobiernos de todo el mundo todavía están tratando de descubrir la mejor manera de regular las criptomonedas, se están introduciendo nuevas monedas, el precio fluctúa hacia arriba y hacia abajo.

La aparición de DeFi (finanzas descentralizadas) en 2020 fue un hito importante, pero este es un tema completamente diferente y le recomendamos que consulte nuestros otros artículos sobre este tema.

Blockchain y sus algoritmos

Blockchain es la tecnología que está detrás de toda la genialidad de la criptomoneda. Se introdujo por primera vez en la década de 1990 para combatir los correos electrónicos no deseados, pero se implementó de manera significativa solo en el algoritmo de Bitcoin.

El término en sí es muy intuitivo: una cadena de bloques. En el caso de las criptomonedas, los bloques contienen información sobre las transacciones de rendimiento. Cada bloque está conectado con el anterior (de ahí la parte de "cadena"), por lo que no se pueden realizar alteraciones en los bloques antiguos sin dejar rastros en los nuevos. Debido a esto, el sistema se autorregula y evita el fraude.

Para aparecer en la cadena de bloques, la información primero debe ser verificada por los nodos de los sistemas (los nodos son computadoras normales de entusiastas de la criptografía). Esto ocurre a través de dos protocolos principales: Prueba de Trabajo y Prueba de Participación.

Prueba de trabajo (PoW)

El sistema de Prueba de trabajo se basa en la minería. La minería es la acción de resolver acertijos matemáticos llamados funciones hash por nodos regulares en el sistema. Cuando se vende el acertijo, la computadora tiene el derecho de confirmar que la información de la transacción está confirmada y registrarla en el libro mayor público. Se ha agregado un nuevo bloque a la cadena, y el ganador de la carrera de los mineros obtiene algo de criptografía como recompensa.

Esto viene en la misma criptomoneda que se extrajo. El volumen de la recompensa está determinado por la tasa de dificultad, que se calcula a partir de cuántos nodos participan en el sistema. De esta manera, si demasiados mineros entran en el juego, todos reciben una recompensa menor.

Este algoritmo tiene dos defectos: el impacto ambiental y la centralización. Cuando se combinan, las granjas mineras consumen cantidades inimaginables de energía (suficiente para alimentar a países enteros como Serbia) y, por lo tanto, pueden representar un riesgo para el medio ambiente. Además, muchos mineros optan por unirse en entidades llamadas grupos para combinar su potencia informática y competir con enormes granjas. Y ese proceso socava gravemente el punto de venta de la descentralización de la criptografía.

Prueba de participación (PoS)

Con Proof of Stake, cada nodo del sistema contribuye con una cierta cantidad de cripto que sirve como depósito de seguridad. Si un nodo verifica transacciones fraudulentas, pierde su depósito, por lo que no tiene ningún sentido financiero hacerlo. Dependiendo de la cantidad aportada, los nodos tienen posibilidades de convertirse en el próximo validador (los validadores en PoS son los mismos que los mineros en PoW): cuanto más deposite, mejores serán sus posibilidades.

Esto teóricamente resuelve el problema de la centralización, pero a su vez da más poder a aquellos que han contribuido más, lo que contribuye a la división de la riqueza.

TIPOS DE CRIPTOMONEDAS

Monedas vs Tokens

Hay dos formas de ver esta yuxtaposición: la perspectiva de los acuñadores y la perspectiva de los compradores.

Desde el punto de vista de los desarrolladores, emitir un token es mucho más fácil. Para hacer esto, usted no necesita el fuego de su propia blockchain: fichas de pagar el alquiler a utilizar el blockchain poder de otro proyecto.

Los tokens se pueden usar para:

- Invierta en Dapps (aplicaciones de bricolaje creadas en la cadena de bloques) y luego vote sobre decisiones importantes relacionadas con la plataforma;

- Representar la propiedad de otro activo (el precio de dicho token debe estar directamente vinculado al precio del activo que representa);

- Apoye la plataforma. Comprar un token es esencialmente invertir en una empresa;

- Introducir cambios en la plataforma. La cantidad de tokens que compró le otorga ciertos derechos de voto en elecciones internas determinadas para implementar una nueva decisión de política.

Sin embargo, los tokens no se pueden usar en pagos electrónicos, ya que son meras presentaciones de valor y no lo mantienen por sí mismos. Entonces, para simplificar esto, piense en los tokens como acciones y en las monedas como su moneda fiduciaria: dólares, euros, etc.

Cuando una empresa decide que ha crecido lo suficiente y ahora merece su propia moneda, anuncia el lanzamiento de una red principal y se lleva a cabo un intercambio de red principal. Durante este proceso, todos los tokens emitidos anteriormente se intercambian por monedas nuevas con una proporción de 1:1. Para profundizar en mainnet y su diferencia con testnet, consulte nuestro artículo reciente.

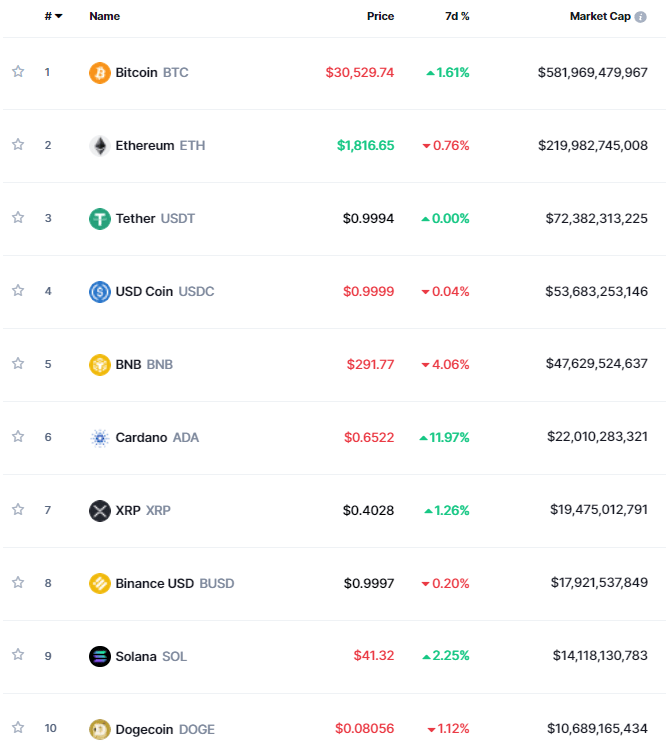

Las 10 mejores monedas (Coinmarketcap)

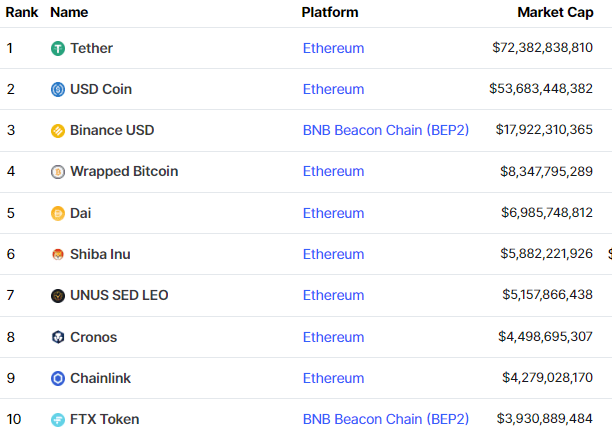

Los 10 mejores tokens (Coinmarketcap)

Monedas Estables

Las monedas estables son tokens que están vinculados 1:1 al precio de una moneda fiduciaria (generalmente el dólar). Su objetivo es conservar el anonimato de una criptomoneda y, al mismo tiempo, proporcionarle la relativa estabilidad de la moneda regular.

Hay dos formas principales en que los desarrolladores pueden mantener la relación 1:1. La primera es la garantía fiduciaria; significa que por cada moneda estable que tenga, la compañía promete poseer 1 dólar (o euro). La segunda forma es a través de contratos inteligentes; por ejemplo, el sistema puede acuñar automáticamente una moneda estable cuando se compra y quemar una cuando se vende.

Las monedas estables se pueden utilizar para asegurar sus ganancias del comercio de cifrado. También son útiles si desea invertir y ganar intereses sobre su criptografía sin preocuparse por la fluctuación de los precios.

Carteras de Criptomonedas

Antes de sumergirnos en los diferentes tipos de billeteras, debemos enfatizar lo importante que es usarlas. La mayoría de los intercambios le permiten almacenar sus monedas recién compradas allí mismo, pero cualquier entusiasta de las criptomonedas lo desaconsejaría encarecidamente. Y tendrían razón: al mantener la criptografía en un intercambio, hace que sus activos sean vulnerables a los ataques de piratas informáticos en el servicio, que ocurren con más frecuencia de lo que cree. De ahí viene el famoso "no son tus llaves, no son tus criptomonedas".

De manera confusa, una billetera criptográfica no guarda sus activos: simplemente le permite acceder a ellos en la cadena de bloques y luego registra su transacción allí.

Hay dos componentes en cada billetera criptográfica. La primera es su dirección pública – esto es algo que debe enviar a otras personas para que puedan transferirle criptomonedas. La segunda es una clave privada. Esto es algo que nunca debe compartir, ya que se puede usar para transferir criptomonedas desde su billetera. Por lo tanto, la dirección pública es como su correo electrónico y su clave privada es como una contraseña. También debemos tener en cuenta que la dirección IP pública se genera a través de su clave privada, pero no hay forma de que pueda calcular la primera a partir de la segunda.

Carteras Calientes (Carteras de Software)

Una billetera caliente (o una billetera de software) está conectada a Internet de alguna manera. Por ejemplo, es un programa que se instala directamente en el servicio web o en un ordenador conectado a la web. Esto puede ser conveniente, pero también es peligroso, ya que este tipo de billetera es bastante vulnerable a los ataques de piratas informáticos.

Carteras frías (carteras de hardware)

Las billeteras frías o billeteras de hardware, por otro lado, son independientes de cualquier conexión a Internet. Son una computadora pequeña que solo puede almacenar su criptografía y confirmar transacciones. Para realizar una transacción con una billetera fría, debe conectarla a una computadora normal (como una unidad flash) y luego usar un programa puente. Es más seguro que las opciones mencionadas anteriormente, ya que su clave privada nunca sale de esta pequeña computadora que no se puede hackear, pero a algunas personas les puede resultar inconveniente llevar una unidad flash.

Un ejemplo de una billetera de hardware

Carteras de Papel

Las billeteras de papel son exactamente lo que parecen ser: un pedazo de papel con su clave privada escrita en él. Como no se puede piratear el papel, es bastante seguro, pero le recomendamos que cree varias copias en caso de que se pierda el original.

Existen guías en línea que lo ayudan a elegir la mejor billetera de acuerdo con sus propósitos, como este.

Invertir en Cryptocurrencies

Dado que el mercado de cifrado es notoriamente volátil, hay dos lados de esta moneda (sin juego de palabras). Por un lado, una criptomoneda puede ir 10X, 30X o incluso 100X en cuestión de días o incluso horas, por lo que con suficiente suerte, las cripto fortunas se pueden hacer literalmente de la noche a la mañana. Pero como sucede con el dinero, lo fácil de ganar también es fácil de perder: como hemos visto con el reciente Choque de Luna, incluso una criptomoneda prominente puede caer a cero casi instantáneamente.

Si desea profundizar en la inversión en criptomonedas, recientemente hemos hablado de cinco buenas estrategias.

HODLing

HODL significa "Agárrate a la querida vida". Supuestamente surgió de un error ortográfico en uno de los foros de Bitcoin y luego se convirtió en un meme prominente.

Los hodlers son el verdadero opuesto de los comerciantes (a quienes los degradantes llaman "traidores"). Su filosofía es acumular la mayor cantidad de monedas posible en supuestos mínimos y luego aferrarse a ellas todo el tiempo que pueda, resistiendo la tentación de vender en nuevos máximos históricos potenciales. Puede parecer la táctica más fácil, pero la presión psicológica de mantenerse firme cuando todos los demás están vendiendo y obteniendo rendimientos increíbles puede ser casi insoportable.

HODLing puede ser no solo una estrategia de inversión, sino también una mentalidad: si cree de todo corazón que la criptografía es el futuro y eventualmente reemplazará a todo el dinero fiduciario, entonces tiene sentido HODLEAR casi para siempre (o hasta la aceptación generalizada de la criptografía).

Obtener Ingresos Pasivos con Criptomonedas

Minería

La minería de criptomonedas está participando en el algoritmo de Prueba de Trabajo (ver arriba). hace 13 años, se podía extraer fácilmente con su CPU (unidad central de procesamiento), hace 11 años la gente comenzó a utilizar sus GPU (unidades de procesamiento gráfico) por el bien de la minería, mientras que hace unos nueve años comenzó la era de los ASIC, equipos especiales caros diseñados especialmente para la minería.

Las computadoras normales no pueden competir con estos monstruos, por lo que esta tecnología hizo que la minería de Bitcoins para personas normales fuera obsoleta. Sin embargo, aún puede beneficiarse de la minería de altcoins (todo lo que no sea Bitcoin).

No se puede calcular de antemano qué tan rentable será minar Doge: la cifra de ganancias depende del nivel de dificultad (la cantidad de mineros que trabajan actualmente) que cambia rápidamente. Antes de decidir qué y cuándo minar, debe consultar el nivel de dificultad actual o consultar un número semanal / diario de tasas de rendimiento de minería (como en el Twitter de Freewallet)

Replanteo

El staking es participar en un algoritmo de Prueba de Trabajo (ver arriba). Debido a los detalles del algoritmo, es mucho menos exigente técnicamente, pero aún requiere mucho conocimiento técnico.

Piense en el staking como un depósito bancario con tasas de interés sorprendentemente altas: esta inversión no requiere mucho esfuerzo de su parte después de configurar el nodo, pero en comparación con los bancos, crypto puede ofrecerle una tasa de rendimiento del 10% o incluso del 20%.

Prestar

Los préstamos y préstamos de criptomonedas se realizan en la plataforma llamada Aave. Es algo similar a los préstamos tradicionales, pero también tiene algunas diferencias significativas.

En primer lugar, los prestamistas no trabajan con una autoridad centralizada (como el banco), y ni siquiera trabajan directamente entre sí (esto se intentó en la primera versión de Aave, pero posteriormente se proclamó ineficiente). En cambio, todas las transacciones ocurren dentro de contratos inteligentes, y ambas partes nunca entran en contacto.

En segundo lugar, todos los préstamos deben estar sobrecolateralizados. Esto significa que si desea pedir prestados $100, debe depositar $120. Esto puede parecer inútil, pero la función está dirigida a los comerciantes que aún obtienen ganancias con estos términos. La idea detrás de la sobrecolateralización es proteger a los inversores: si alguien decide correr con el dinero prestado, aún perderá más.

Agricultura de Rendimiento

El término "cultivo de rendimiento" en sí mismo significa buscar el mejor lugar para invertir su criptografía. En realidad, cubre el staking y los préstamos que acabamos de describir, pero también puede describir la provisión de fondos de liquidez.

Comercio de Criptomonedas

El comercio de criptomonedas es bastante similar al comercio regular. En general, compras barato y vendes alto. También puede acortar: primero venda sus acciones en alto y luego compre más barato.

Lo más especial del comercio de criptomonedas son los préstamos flash. Un préstamo flash es un tipo de contrato inteligente que le permite pedir prestados millones de criptomonedas por segundos para revenderlas a un precio ligeramente más alto y devolver el préstamo mientras obtiene grandes ganancias. Esto puede sonar increíble, pero también es muy complicado y no es una buena estrategia para principiantes.

Conclusion

Nuestro tutorial "crypto for dummies" ha llegado a su fin. Con suerte, ahora no se confundirá con toda la misteriosa jerga criptográfica y podrá leer con fluidez los títulos en Cointelegraph.

En Cryptogeek nos damos cuenta de que este mundo puede ser intimidante para los forasteros. Pero también creemos que este es el futuro, y cuanto más sepas, mejor. Además, el panorama de las criptomonedas se está volviendo más complicado año tras año, por lo que cuanto antes comience, mejor.

Si entendiste todo en este artículo y ahora quieres más, puedes sumergirte en DeFi con nuestro guía de inversión.